در شرایطی فعالیت بانک آینده متوقف شد که تا قبل ماه قبل از آن با ۹۶.۶ درصد تسهیلات پرداختی معوق، ۵۴۸ هزار و ۱۳۱ میلیارد تومان زیان انباشته، ۴۸۵ هزار و ۳۰۵ میلیارد تومان بدهی به بانک مرکزی (اصل بدهی ۳۱۱ هزار و ۵۵۴ میلیارد تومان) و نرخ کفایت سرمایه منفی ۵۹۶.۷ درصد مواجه بوده است.

در صورت مالی شهریور سال ۱۴۰۴ بانک آینده تقریباً آخرین تصویر از وضعیت بانک آینده قابل مشاهده است. با اطلاعات این صورت مالی که البته صورت مالی حسابرسی نشده است، میتوان دریافت که بانک آینده یک ماه قبل از گزیر در چه شرایطی قرار داشته است.

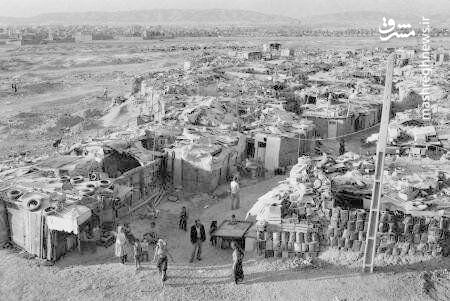

نمایی کلی از ترازنامه بانک آینده یک ماه قبل از توقف

ترازنامه این بانک در پایان شهریورماه سال ۱۴۰۴ نشان میدهد مجموع بدهیهای آن رقمی بالغ ۷۵۸ هزار و ۸۰۶ میلیارد تومان بوده، اما جمع داراییها معادل ۲۱۰ هزار و ۶۷۵ میلیارد تومان است.

فاصله بدهی و دارایی بانک آینده را زیان انباشته به وجود آورده است. براساس آخرین اطلاعات ثبتشده زیان انباشته بانک آینده در پایان شهریورماه سال ۱۴۰۴ یعنی یک ماه قبل از گزیر این بانک به ۵۴۸ هزار و ۱۳۱ میلیارد تومان رسیده است. این میزان زیان ۳۴۲ برابر سرمایه ثبتشده، بیش از ۲ برابر سپردهها و ۲.۶ برابر داراییهای ثبتشده در ترازنامه این بانک است.

در بخش بدهیها، ۲۶۷ هزار و ۹۶۲ میلیارد تومان سپرده و ۴۸۵ هزار و ۳۵۰ میلیارد تومان بدهی به بانکها و مؤسسات اعتباری درج شده که تقریباً همه ارقام بدهی به بانکها، ناشی از بدهی به بانک مرکزی است.

ثبت ۸۱ هزار میلیارد تومان زیان در ۶ ماه اول ۱۴۰۴

در بخش صورت سود و زیان، در ۶ ماه اول سال جاری درآمد بانک از محل تسهیلات اعطایی، سپردهگذاری در بانکها، اوراق بدهی و سود سهام ۳ هزار و ۳۸ میلیارد تومان بوده است، اما در مقابل بانک آینده ۳۰ هزار و ۹۳۹ میلیارد تومان سود به سپردههای مشتریان پرداخت کرده است؛ بنابراین از این محل بانک در مدت ۶ ماه ۲۷ هزار و ۹۰۰ میلیارد تومان ناترازی داشته است.

اگر این روند در ۶ ماه دوم سال ۱۴۰۴ هم ادامه مییافت، میزان زیان بانک از محل ناترازی در درآمد تسهیلات و سود سپرده به ۵۵ هزار و ۸۰۰ میلیارد تومان میرسید. در بخش زیان عملیاتی، ۳۳ هزار و ۸۹۷ میلیارد تومان در بخش سرمایهگذاریهای مرتبط با فعالیت غیربانکی زیان ثبتشده و درمجموع در ۶ ماه اول سال جاری ۸۱ هزار و ۵۵۴ میلیارد تومان به زیان انباشته بانک آینده افزوده شده است.

۹۷ درصد تسهیلات پرداختی معوق شد

اطلاعات صورت مالی بانک و اطلاعات منتشر شده در سایت بانک مرکزی نشان میدهد بانک آینده ۸۵ درصد از تسهیلات را به شرکتهای زیرمجموعه و اشخاص مرتبط پرداخت کرده است و ۹۶.۶ درصد از کل تسهیلات اعطایی و ۹۸ درصد از کل تسهیلات پرداختی به شرکتهای زیرمجموعه معوق شده است.

این پدیده باعث شده بانک آینده نتواند از محل درآمد حاصل از سود تسهیلات اعطایی و سرمایهگذاری، به سپردههای مشتریان خود سود بدهد.

۴۸۳ هزار میلیارد تومان بدهی به بانک مرکزی

در پایان شهریورماه سال ۱۴۰۴ و یک ماه قبل از گزیر، بدهی بانک آینده به بانک مرکزی به ۴۸۳ هزار و ۶۶۰ میلیارد تومان رسیده که ۳۱۱ هزار و ۵۵۴ میلیارد تومان اصل بدهی و ۱۷۰ هزار و ۶۴۵ میلیارد تومان جریمه استقراض و هزار و ۴۶۰ میلیارد تومان هم تسهیلات دریافتی ریالی از بانک مرکزی است.

میزان اصل استقراض بانک آینده از بانک مرکزی در ۶ ماه اول سال جاری ۸۳ هزار و ۳۶۲ میلیارد تومان افزایش یافته است. بخشی از این اضافه برداشت به دلیل عدم تعادل در درآمدهای عملیاتی و هزینهها و بخشی هم ناشی از خروج سپرده از بانک بوده است.

سهم ۸۸.۵ درصدی سپردههای مدتدار از کل سپردهها

ترکیب سپردههای بانک آینده نشان میدهد از مجموع ۲۶۷ هزار و ۹۶۲ میلیارد تومان سپرده، ۲۳۷ هزار و ۳۱۷ میلیارد تومان سپردههای سرمایهگذاری مدتدار و ۳۰ هزار و ۶۴۵ میلیارد تومان سپرده جاری بوده است.

بنابراین ۸۸.۵ درصد سپردههای بانک آینده سپردههایی هستند که هر ماه باید سود دریافت کنند. البته چند روز پیش از گزیر بانک آینده حدود ۳۰ هزار میلیارد تومان سپرده از این بانک خارج شده است و در این صورت میزان سپردههای بانک آینده در آخرین روز حدود ۲۳۸ هزار میلیارد تومان بوده است.

درآمدهای بانک آینده کفاف هزینههای اداره بانک را هم نمیدهد

مجموع هزینه این بانک در ۶ ماه اول سال ۱۴۰۴ معادل ۵ هزار و ۳۴۰ میلیارد تومان بوده که نسبت به دوره مشابه سال قبل ۴۶.۷ درصد افزایش نشان میدهد.

با مقایسه هزینه اداری و عمومی بانک با درآمدهای عملیاتی بانک میتوان نتیجه گرفت، درآمدهای بانک آینده اگر صرف سود سپرده هم نمیشد، باز هم کفاف هزینههای اداری و عمومی بانک که شامل هزینه حقوق دستمزد، بیمه و سلامت کارکنان، هزینههای آب و برق و گاز بانک را هم نمیداد.

رکوردی بینظیر در نرخ کفایت سرمایه

براساس استانداردهای ابلاغی بانک مرکزی که براساس استانداردهای بینالمللی بانکی کمیته بال است و در برنامه هفتم توسعه هم براساس آن حداقل نرخ کفایت سرمایه بانکها تعیین شده است، نرخ کفایت سرمایه استاندارد برای یک بانک تجاری باید ۸ درصد باشد. کفایت سرمایه درواقع محاسبه ریسک داراییهای یک بانک نسبت به سرمایه است.

طبق صورت مالی ششماهه منتهی به ۳۱ شهریور ۱۴۰۴ نرخ کفایت سرمایه بانک آینده در انتهای این دوره نه تنها مثبت نیست بلکه به عدد منفی ۵۹۶.۷ درصد رسیده که در نوع خود کمنظیر و به احتمال زیاد بینظیر است.

بنابراین در شرایطی فعالیت بانک آینده متوقف شد که این بانک تا یک ماه قبل از آن با ۹۶.۶ درصد تسهیلات پرداختی معوق، ۵۴۸ هزار و ۱۳۱ میلیارد تومان زیان انباشته، ۴۸۵ هزار و ۳۰۵ میلیارد تومان بدهی به بانک مرکزی (اصل بدهی ۳۱۱ هزار و ۵۵۴ میلیارد تومان)، نرخ کفایت سرمایه منفی ۵۹۶.۷ درصد و ناتوانی بانک در تأمین هزینههای اداری و نیروی انسانی مواجه بوده است.